Оглавление

Лучшие кредитные карты-2024 живут здесь! :).

Что будет в статье:

- Кредитка с рассрочкой 365 дней без %;

- Карта с возможностью занять у банка до 300 000 ₽ без комиссии и %;

- А хотите 10 месяцев рассрочки на все (ну, почти все) покупки?

- … И многое другое!

Поехали!

1. «Год без %» («Альфа-Банк»)

Главная «фишка»: приветственная акция — рассрочка 365 дней на покупки.

Ключевые характеристики карты:

| Льготный период | – 365 дней без % (на покупки в первые 30 дней). С 31-го дня – до 60 дней без %; — До 60 дней без % на снятие наличных и переводы; – До 100 дней на рефинансирование кредиток в других банках; |

| Распространяется: | только на покупки |

| Тип грейс-периода: | “нечестный” |

| Бесплатное обслуживание: | Да |

| Приветственный бонус: | нет |

| Что ещё? | – Бесплатное снятие наличных: до 50 000 ₽ / мес. в любых банкоматах. – Кэшбэк 5% в 4 категориях + 1% на остальные покупки + до 100% в случайной категории. |

Какую рассрочку дают на покупки? На всё, что куплено в первые 30 дней после заключения договора, будет рекордная рассрочка — сразу на 12 месяцев! Например, обновили ноутбук — на эту покупку целый год не будут начислять «процентики».

Далее льготный период снижается до 60 дней без %. Это, конечно, минус — времени на возврат не так много. Но есть и плюс — рассрочка под 0% действует не только на покупки, но и на снятие наличных / переводы.

Также можно рефинансировать «проблемную» кредитку. Переводите заемные деньги с карты «Год без %» на «чужую» карту, закрываете её — и получаете 100 дней без % на возврат долга. Справки брать и нести в банк не нужно — через 70 дней «Альфа» сама проверит всё в БКИ.

Можно ли бесплатно снять наличные? Да — до 50 000 ₽ / мес. «кредитных» денег разрешается обналичивать без комиссии. Также будет рассрочка — один стандартный грейс, т.е. до 60 дней без %. Для целей «перехватить денег до зарплаты» — вполне достаточно.

А кэшбэк есть? Да:

- До 100% возвращают в одной случайной категории : выбирается раз в месяц. Примеры на личном опыте: 10% на такси, 50% на книги.

- 5% в 3 категориях — меняются раз в месяц. Примеры: 5% на АЗС, аптеки, супермаркеты.

- 1% на все остальные покупки. От опции можно отказаться и выбрать 4-ю категорию с кэшбэком 5%.

Баллы меняются на рубли по курсу 1 к 1. Обмен возможен начиная с 10-го числа месяца.

Обслуживание — бесплатное? При оформлении до конца месяца — бесплатно навсегда.

Заключение. Подведём итоги:

- Выгодная акция на старте: рассрочка на 365 дней, а не на 120, как у банков-конкурентов. Да, только в 1-й месяц — но можно просто сразу купить всё, что нужно, а рассчитываться целый год.

- Рефинансирование кредиток в других банках на 100 дней.

- Бесплатное снятие наличных с кредитного лимита — без комиссии и в рассрочку.

- Хорошая кэшбэк-программа — например, часто выпадают 5% в популярных категориях вроде аптек, АЗС.

- Бесплатное обслуживание навсегда.

На самом деле — получается довольно сбалансированный вариант, этакая «золотая середина».

Статья на тему: В чем подвох с кредитной картой «Год без %»?

2. Тинькофф Platinum

Главная «фишка»: услуга «Перевод баланса» — до 300 000 ₽ без комиссии и %. Ну и дизайн интересный :).

| Льготный период | — до 55 дней без %; – до 120 дней по услуге «Перевод баланса» (1 раз в год); |

| Распространяется на | покупки и переводы (до 50 000 ₽ / мес.) |

| Тип грейс-периода: | “честный” |

| Бесплатное обслуживание: | 590 ₽ / год (но бывают акции с вечным бесплатным) |

| Приветственный бонус: | нет |

Какую рассрочку дают на покупки? Грейс на повседневные покупки здесь небольшой — до 55 дней без %. Маловато, конечно — но «Платинумом» уже пользуются более 10 млн человек, и их как будто бы всё устраивает.

Но — у «Платинума» есть один сильный аргумент.Один раз в год можно воспользоваться услугой «Перевод баланса». Просто делаете запрос через чат — и сотрудник «Тинькофф» переводит на другую карту до 300 000 «кредитных» ₽. Ни комиссии, ни процентов не начисляют, на возврат дается специальный грейс — 120 дней без %.

С деньгами можно делать что угодно — снимать и тратить, положить под «процент», рефинансировать кредитку другого банка и т.п. Главное — погасить долг вовремя.

Можно ли бесплатно снять наличные? Именно снять — нет, но можно сделать бесплатный перевод. Бесплатный лимит на переводы в месяц — до 50 000 рублей. На возврат будет один льготный период — т.е. до 55 дней без %.

А кэшбэк есть? Да, но бонусная программа звезд с неба не хватает. С покупок возвращают только 1%, и те — бонусами. Ими можно компенсировать только траты в кафе / ресторанах и ж/д билетов. Наконец, траты эти должны быть не «старше» 90 дней. Одна радость — «живут» бонусы долго, до 3 лет.

Обслуживание — бесплатное? Нет — карта стоит 590 ₽ в год. Часто не нужно платить и эту сумму — «Тинькофф-Банк» регулярно устраивает акции с бесплатным обслуживанием навсегда. Проверить, проходит ли такая акция сейчас, можно здесь.

Требования к заемщику. Возраст: от 18 до 70 лет, временная или постоянная регистрация в РФ.

Заключение. Главная выгода по «Платинуму» — услуга «Перевод баланса». С ней можно бесплатно занять у «Тинькофф» до 300 000 ₽ на 4 месяца. Главный минус — льготный период. Сегодня рассрочка 55 дней на повседневные покупки и переводы наличных — всё-таки маловато. Но если устраивает — почему бы и нет?

Статья на тему: Обзор «Тинькофф Platinum» — условия, отзывы, в чем подвох…

3. «120 на ВСЁ Плюс» («Росбанк»)

Главная «фишка»: рассрочка до 120 дней без % действует на все операции — т.е. не только на покупки, но также и на снятие наличных / переводы.

| Срок | до 120 дней без % |

| Распространяется на: | все операции: покупки, снятие наличных, переводы |

| Тип грейс-периода: | “честный”. 3 мес. на траты, 4-й – на оплату долга |

| Бесплатное обслуживание: | да, всегда и без условий |

Какую рассрочку дают на покупки? До 120 дней без %. Сегодня такая продолжительность «грейса» — золотой стандарт на рынке. Давать меньше при прочих равных (если только карта не заточена под другие интересные «фишки») — уже просто неприлично.

Ещё один плюс — честный механизм работы льготного периода.

Что такое «честный» грейс? Поясним на примере:

У вас кредитка с «нечестным» грейсом на 120 дней без %. Вы купили смартфон. Прошло 118 дней, и вам срочно понадобился ещё и ноутбук. Вы покупаете ноут — и… дальше выбирайте: или через 2 дня придется расплатиться и за телефон, и за компьютер, или банк начнет начислять проценты. С 1-го дня!

Почему? Потому что по картам с «нечестным» грейсом работает правило: в последний (120-й) день льготного периода нужно расплатиться за ВСЕ сделанные за эти 120 дней покупки.

А вот как работает «120 на ВСЁ Плюс» с «честным» грейсом. Сравните:

«Вы купили смартфон. Прошло 118 дней, и вам срочно понадобился ещё и ноутбук. Вы покупаете ноут — и на оплату за него у вас ещё 2 дня… + ещё 3 месяца».

Как говорится — почувствуйте разницу.

Почему? По картам с честным грейсом 1-й месяц ВСЕГДА дается на покупки, а 3 последующих — на оплату.

И каждый месяц всё повторяется заново — месяц на покупки, три — на расчеты.

В общем — удобно. Мы бы даже сказали — безопасно.

Также здесь самый минимальный ежемесячный платеж среди всех карт в рейтинге — 2% / мес., мин. 100 рублей.

Можно ли бесплатно снять наличные? Да — и обналичка, и переводы до 20 000 ₽ / мес. будут без комиссии и %. Плюс на возврат будет длинная рассрочка — опять-таки до 120 дней без %.

Если нужно больше — занять денег можно на довольно выгодных условия, это 2,9% + 290 ₽. Есть важный нюанс — такая ставка применяется при переводах с карты на карту (например, с кредитной на дебетовку «Росбанка»). Если переводить через СБП — то снимут уже 4,9% + 290 рублей.

А кэшбэк есть? Да:

| Оплата на горнолыжном курорте «Роза Хутор» | 5% |

| Покупки в 1 популярной категории на выбор* | 3% |

| За все остальные покупки | 1% |

* Категории и правда неплохие — в т.ч. есть Товары для дома, АЗС, Салоны красоты, Рестораны, Такси, Duty Free, Геймерам, Транспорт, Фастфуд, Образование, Спорттовары, Аренда авто, Животные, Ремонт или Аптеки.

Что ещё ценнее — все категории всегда доступны для выбора. Т.е. исключена ситуация, когда банк предлагает вам выбрать только из 5-7 категорий, из которых почти все вам не очень-то и нужны.

В результате с картой «120 на ВСЁ Плюс» легко «заказывать» кэшбэк под предстоящие траты. Например, если вам предстоит ремонт, в начале месяца просто выберите соответствующую категорию и экономьте.

Сэкономить в месяц можно до 10 000 ₽.

Обслуживание — бесплатное? Да. Но — есть плата за выпуск карты. Для «зарплатных» клиентов — 900 ₽, для остальных — 1 800 ₽.

Требования к заемщику. Если запрашивать кредитный лимит не более 150 000 ₽ или оформлять заявку через «Госуслуги» — достаточно предъявить паспорт с постоянной регистрацией в регионе, где есть отделение «Росбанка». Если нужно больше 150 000 — попросят подтверждение дохода за 12 месяцев (справка 2-НДФЛ / справка по форме банка / о размере пенсии и т.д.).

Заключение. «С» — Стабильность. 120 дней на все операции, да ещё и с честным грейсом — есть. Гарантированные 50 000 в месяц на обналичку и переводы без комиссии и в рассрочку под 0% — есть. Кэшбэк 1-3% на покупки в популярных категориях — тоже есть!

Чего ещё желать? Правильно, чтобы ещё и «Год без %» был, а платы за выпуск — не было :). Но тут уж ничего не поделаешь — никто не идеален.

Актуальные акции. Если оформить «120 на ВСЁ Плюс» до конца месяца и потратить от 8 000 ₽, «Росбанк» вернёт 3 000 ₽.

Статья на тему: Наш обзор кредитной карты «120 на ВСЁ Плюс»

4. Кредитная «Сберкарта» (СБЕР)

Вы наверняка видели рекламу кредитной «Сберкарты». Давайте посмотрим, правда ли она — «самая лучшая в стране».

Главная «фишка»: 120 дней без %.

| Срок | до 120 дней без % |

| Распространяется на: | только на покупки |

| Тип грейс-периода: | “честный”. 3 мес. на траты, 4-й – на оплату долга |

| Снятие наличных: | Без комиссии в первые 30 дней (но с %) |

| Бесплатное обслуживание: | да, всегда и без условий |

Какую рассрочку дают на покупки? До 120 дней без %.

Как и у кредитки от «Росбанка», грейс работает по «честному» принципу. Т.е. 1 месяц дается на покупки и 3 — на оплату. В результате у вас всегда будет минимум 90 дней на оплату задолженности. Но действует льготный период не на все операции, а только на покупки.

Можно ли бесплатно снять наличные? В первые 30 дней не берут комиссию — вы экономите 3% от суммы выдачи, минимум 390 ₽. Но проценты — 29,8% годовых — начисляют с 1-го дня.

А кэшбэк есть? Да — но скромный. 0,5% возвращают за повседневные покупки бонусами «Сбер Спасибо».

В бонусной программе есть уровни. Меняются они раз в квартал. Если успешно выполнять задания а-ля «снимайте наличными не более 10% от суммы операций за месяц«, можно будет получить доступ к категориям повышенного кэшбэка:

… Не спешите радоваться — обменять «спасибки» на рубли можно только на последнем, 80-м 4-м уровне, и только по курсу 1 «Спасибо» = 50 коп.

Обслуживание — бесплатное? Да. Также не взимается плата за уведомления SMS и Push-уведомления по карте.

Требования к заемщику. Возраст — от 21 года, паспорт РФ, постоянная или временная регистрация. Также не должно быть других кредитных карт в «СБЕРе» — перед получением кредитной «Сберкарты» все их придется закрыть.

Что в итоге? Плюсы у «Сберкарты», конечно, есть — это и честные 120 дней без %, и «комбо» из бесплатного обслуживания + SMS / Push.

Но, например, тот же «Росбанк» предлагает то же самое, а ещё — кэшбэк 1-3% реальными деньгами, и бесплатную обналичку / переводы до 20 000 ₽ / мес.

Статья на тему: Про кредитную «Сберкарту» — условия, в чем подвох…

5.»Халва» («Совкомбанк»)

Примечание. Халва — карта рассрочки, а не кредитка. Но условия по ней довольно интересные, а сеть магазинов-партнеров — очень большая, так что она принимает участие в нашем рейтинге на правах исключения :).

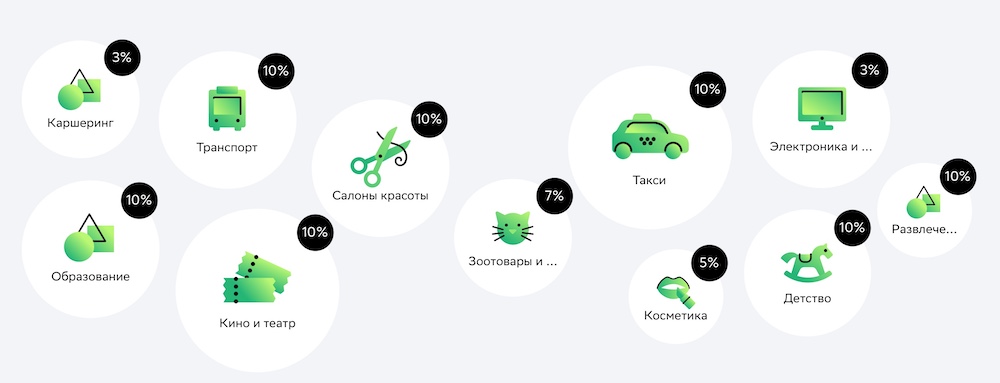

Главная «фишка»: платная рассрочка на 10 месяцев в 250 000+ магазинах-партнерах по всей России

| Срок | 1-18 месяцев без % (в зависимости от магазина) |

| Распространяется на: | покупки |

| Тип грейс-периода: | карта рассрочки |

| Снятие наличных: | платное |

| Бесплатное обслуживание: | да, всегда и без условий |

Какую рассрочку дают на покупки? Есть 2 варианта:

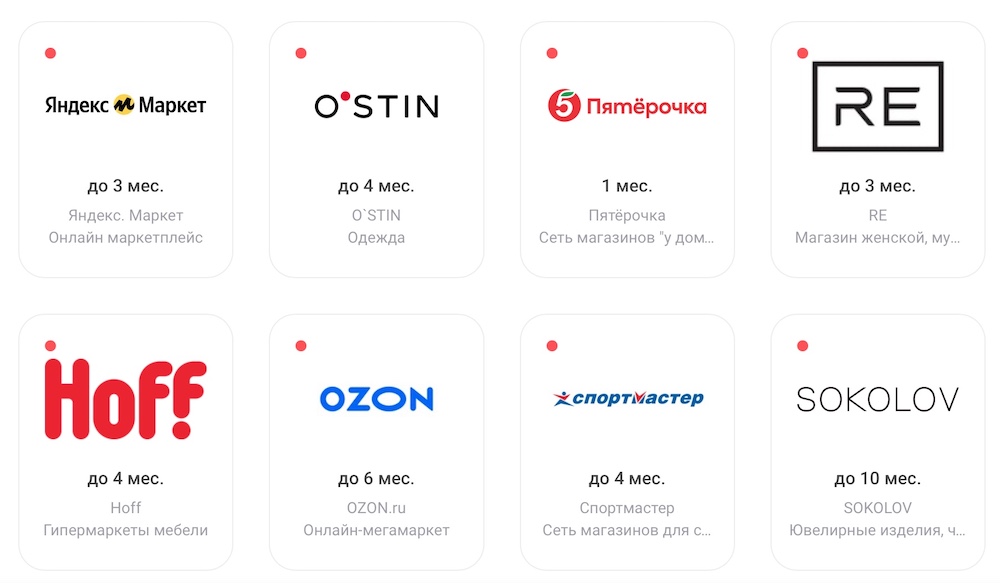

- Базовый — здесь всё зависит от магазина-партнера «Халвы». Сколько месяцев рассрочки он предложит, столько и будет. В популярных магазинах предлагают рассрочку на срок от 1 до 10 месяцев. Чаще всего — это 3-4 месяца, т.е. примерно то же самое, что и по кредитным картам:

- Платная подписка «Десятка» — платите 299 ₽ / мес. и получаете гарантированные 10 месяцев рассрочки в любом магазине-партнере «Халвы». Платить каждый месяц необязательно — достаточно подключить подписку, купить товар, дождаться, пока покупку авторизуют (3-4 дня) и отключить. Взимать плату за подписку больше не будут, а рассрочка уже никуда не денется.

Можно ли бесплатно снять наличные? Нет — придется или отдать 2,9% + 290 ₽, или купить ту же «Десятку» с опцией «Всё и везде» за 599 рублей.

Также не получится быстро снять много денег — за один раз разрешается обналичивать не более 30 000 ₽.

А кэшбэк есть? Да — но только при оплате собственными средствами. За счет заемных денег возвращают только 1% за оплату услуг в мобильном приложении «Халва-Совкомбанк».

Обслуживание — бесплатное? Да.

Требования к заемщику. «Халву» с кредитным лимитом можно получить в возрасте от 20 до 85 лет. Для оформления достаточно паспорта РФ.

Заключение. С платной подпиской «Десятка» карта «Халва» — серьезный претендент на звание лучшей кредитной карты России. 10 месяцев рассрочки за 299 ₽ — кто предлагает условия лучше?!

Есть ли минусы? А как же без них:

- В числе магазинов-партнеров нет некоторых известных брендов — например, того же Wildberries.

- Условия по рассрочке в разных магазинах иногда имеют значение. Например, можно покупать только в определенных городах / торговых точках и т.п.

Статья на тему: Обзор «Халвы»

6. Тинькофф All Airlines

Главная «фишка»: есть повышенный кэшбэк на путешествия, от 2 до 10%.

| Льготный период | — до 55 дней без %; – до 120 дней по услуге «Перевод баланса» (1 раз в год); |

| Распространяется на | покупки и переводы (до 50 000 ₽ / мес.) |

| Тип грейс-периода: | “честный” |

| Бесплатное обслуживание: | 1 890 ₽ / год (но бывают акции с вечным бесплатным) |

| Приветственный бонус: | по акциям |

Какую рассрочку дают на покупки? Стандартный грейс — до 55 дней без %.

Как и по любой кредитке «Тинькофф-Банка», раз в год доступна услуга «Перевод баланса» — сотрудник «Тинькофф-Банка» переведёт на указанные реквизиты до 300 000 ₽. На возврат будет 120 дней без процентов.

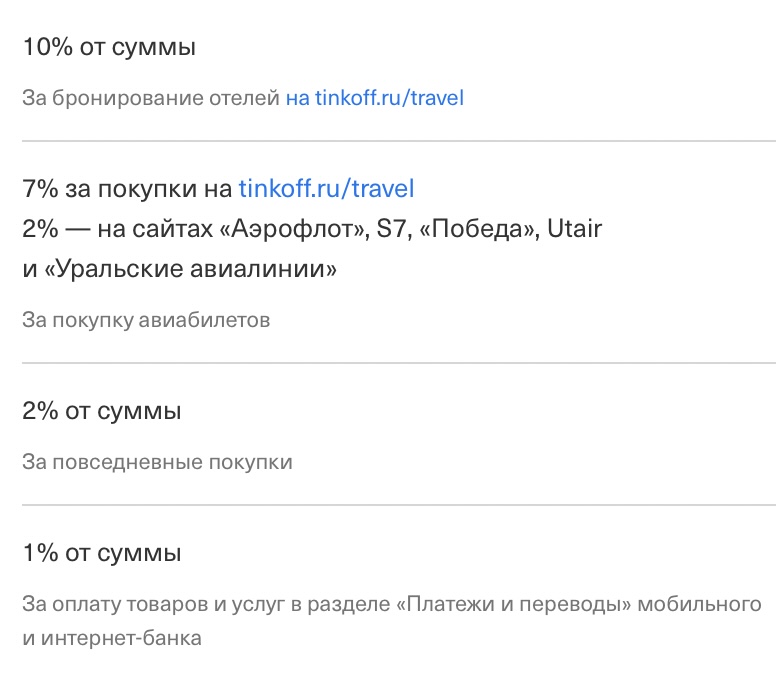

А кэшбэк есть? Есть — и это главная «фишка» карты!

Работает всё просто. Тратите деньги по карте — получаете повышенный кэшбэк в виде бонусных миль — летаете на самолётах бесплатно.

Ставки:

- 2% милями — за повседневные покупки. Т.е. «сходить за продуктами», заправиться, купить лекарства в аптеке, детские товары и т.п.

- 1% — за оплату услуг — «коммуналки», штрафов ГИБДД, за интернет, связь и т.п.

По-настоящему большие скидки будут за билеты и туры, купленные через фирменный сервис «Тинькофф Путешествия»:

- 7% возвращают за покупку авиабилетов в «Путешествиях», а не у авиакомпании.

- До 10% — за бронирование отелей.

- 2% возвращают за оплату авиабилетов на сайтах авиакомпаний «Аэрофлот», S7, «Победа», Utair, «Уральские авиалинии».

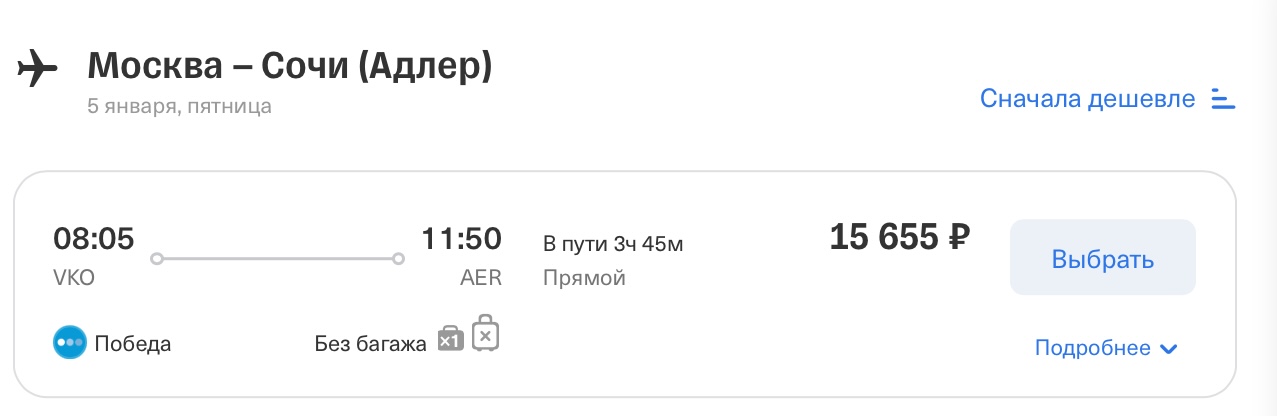

Цены в «Путешествиях» не выше — вот сравнение с популярным сервисом подбора билетов:

Отдельно отметим долгий срок «жизни» бонусов — до 5 (!) лет.

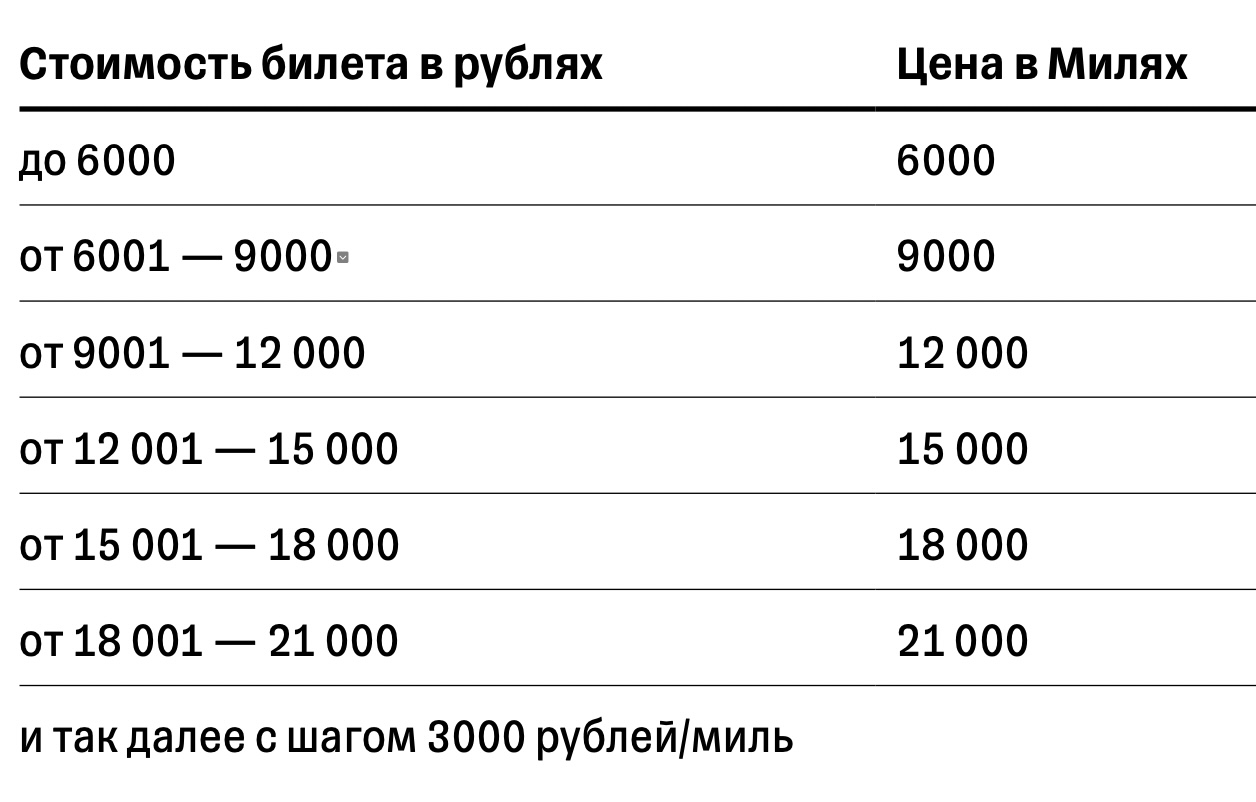

Как потратить мили? Есть специальная таблица. И да, она не совсем в нашу пользу 🙂

Например, для компенсации нашего билета в Сочи на 15 655 рублей нужно будет отдать 18 000 миль. Чтобы почти 2,5 тысячи бонусов не сгорели впустую — можно заказать доп. услуги (например, багаж, страховку и т.п.) или просто купить билет подешевле / подороже.

Можно ли занять денег у банка — снять наличные или сделать перевод? Как и в случае с «Платинумом», разрешается переводить до 50 000 ₽ / мес. без комиссии и процентов. На возврат долга будет один льготный период — до 55 дней без %. Снятие наличных будет с комиссией — 350 ₽ за операцию.

Обслуживание — бесплатное или платное? Платное, и карта стоит дорого — 1 890 ₽ / год.

Что ещё? Будет бесплатная страховка для путешественника со страховым покрытием на $50 000. В т.ч. — от утери багажа / ковида / для любителей экстремального отдыха. Экономия — 6 000 ₽ / год.

Требования к клиенту

Что в итоге? На одной чаше весов — повышенный кэшбэк, а именно — 2% за покупки + 7-10% за покупку билетов в «Тинькофф Путешествиях». Кто ещё возвращает столько?.. На другой — обмен бонусов на рубли «с подвохом» и плата за обслуживание (почти 2 000 ₽ / год).

Что перевесит? Как говорится, «нужно считать» — у каждого человека своя ситуация. Но если летаете вы действительно часто — плюсов наверняка будет больше.

Статья на тему: Про Тинькофф All Airlines — в чем подвох, условия, отзывы…

7. Пока не нашли :).

«Ну и какая кредитная карта — самая-самая лучшая?»

Универсального ответа нет — всё зависит от того, что интересно именно вам:

«Год без %» (Альфа-Банк) — это 365 дней рассрочки на все покупки в первые 30 дней. Можно купить что-то «дорогое» и спокойно отдавать деньги целый год без переплат. Дальше — тоже неплохо: бесплатное снятие наличных (до 50к / мес.) и бесплатное же обслуживание, кэшбэк 1-5%, рефинансирование кредитных карт на 100 дней. Подробнее…

«Тинькофф Platinum» — раз в год с услугой «Перевод баланса» можно занять у банка до 300 000 ₽. На возврат, правда, будет уже не год, а только 4 месяца. Но есть и другие плюсы — например, бесплатные переводы денег с кредитного лимита (до 50 000 ₽ / мес.). Если нужно больше — заплатите 199 рублей в месяц, и «перехватить» без комиссии и в грейс получится уже до 100 тысяч. Подробнее…

«120 на ВСЁ Плюс» (Росбанк) — стабильность и предсказуемость. А именно — честные 120 дней без % на ВСЕ операции: и на покупки, и на снятие наличных, и на переводы. Отдельно отметим бонусную программу — вы можете заранее спланировать траты и получать 3% в популярных категориях вроде ремонта, электроники, детских товаров и т.п. Подробнее…

Кредитная «Сберкарта» — 120 дней без % с честным «грейсом», бесплатное обслуживание (и SMS / Push впридачу). Уступает конкурентам — у неё нет бесплатного снятия / перевода наличных + ниже кэшбэк. Но если это не нужно — в теории… почему бы и нет? «Ведь это же СБЕР» (с) :). Подробнее…

«Халва» (Совкомбанк) — если подключить платную подписку «Десятка» за 299 ₽, будет 10 месяцев рассрочки почти во всех популярных магазинах России. Главный минус — рассрочка будет не во всех магазинах. Подробнее…

Тинькофф All Airlines — кэшбэк 2-10% для тех, кто часто летает. Единственное — предварительно подумайте, точно ли вам будет выгодны… скажем так, временами очень интересные правила компенсации. Подробнее…

Больше полезных новостей - на главной странице блога! Все статьи "Полезнера" в Telegram!