Оглавление

1. «Целый год без %»

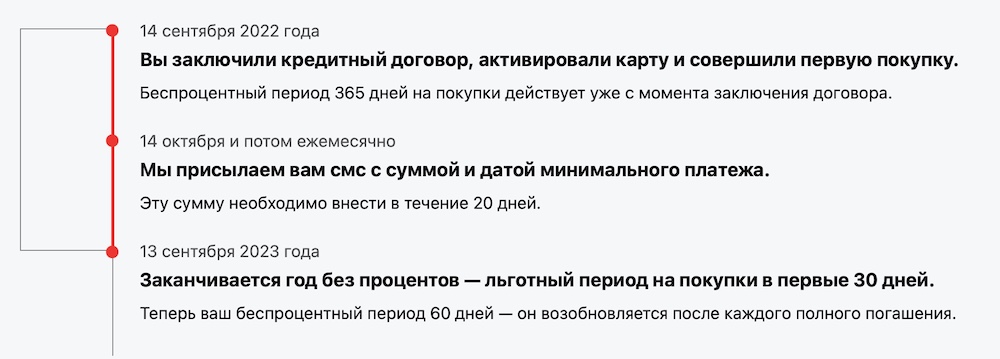

Главная «фишка» — льготный период до 365 дней.

Какой льготный период (грейс) дают? При покупках в первые 30 дней после получения карты — до 365 дней без %, дальше будет 60 дней.

Как он работает на практике? Покупаете в первые 30 дней с момента заключения договора. Раз в месяц — минимальный платеж. К концу грейс-периода — гасите задолженность полностью. Вот наглядная инфографика от банка:

Ещё по карте доступна услуга рефинансирования — можно закрыть кредитку в другом банке, а долг — теперь уже «Альфа-Банку» — возвращать в течение 100 дней.

Снятие наличных — бесплатное? Да — до 50 000 ₽ / мес.

Кэшбэк? 5% в 3 категориях на выбор + 1% на остальные покупки. Также есть кэшбэк до 100 % в случайно категории (разыгрывается раз в месяц).

Бесплатное обслуживание? Да — в 1-й год навсегда.

Что в итоге? Карта «Целый год без %» — очень напоминает ту самую «золотую середину». Ведь здесь есть опции, для которых обычно понадобилось бы 2-3 кредитки:

- Крутая акция на старте — рассрочка в 365 дней;

- Бесплатное обслуживание;

- Бесплатное снятие наличных;

- Кэшбэк 5%;

- Рефинансирование кредиток на 100 дней.

2. Карта «180 дней» (Газпромбанк)

Главная «фишка» — рассрочка до 6 месяцев без % на все покупки.

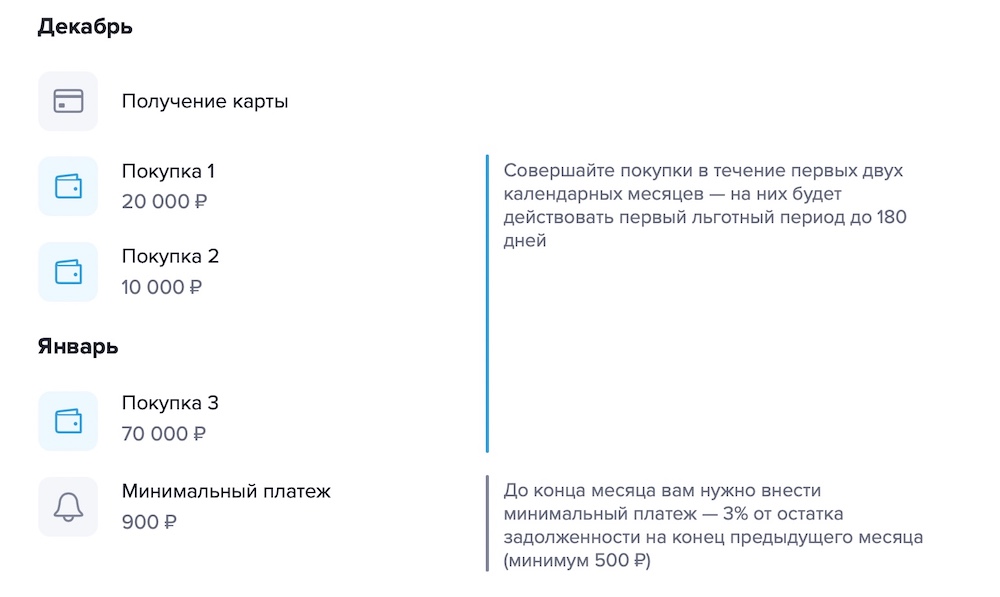

Льготный период — как легко догадаться по названию, карта «180 дней» предлагает беспроцентный грейс на срок до 180 дней. Действует он только на покупки.

Зато — это постоянные условия, а не приветственная акция в 1-й месяц.

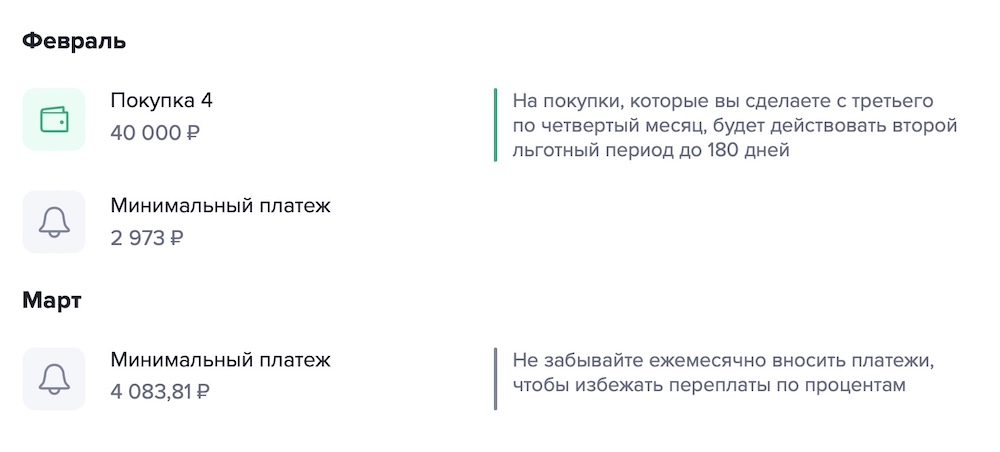

Как пользоваться картой? На первый взгляд, всё стандартно. Совершаете первую покупку — начинается льготный период в 180 дней. Раз в месяц вносите минимальные платежи, к концу срока (лучше дня за 3) рассчитываетесь полностью, чтобы не «попасть» на проценты».

Что интересно — каждый 3-й месяц 180-дневный грейс по карте обновляется! Т.е. на новые покупки опять будет рассрочка в 6 месяцев.

Посмотрите, как это работает:

всегдаНеплохо — такие условия сейчас редкость.

Снятие наличных — сейчас по акции можно снимать без комиссии до 50 000 ₽ / мес.

Только не забывайте, что с 1-го дня банк начисляет за обналичку и переводы проценты — от 39,9 до 69,9% годовых (рассчитывается индивидуально).

На небольшой срок (пару недель-месяц) переплата будет некритичная, а вот на годы так, конечно, лучше не занимать.

Кэшбэк — до 50% в магазинах-партнерах.

Ещё можно «сделать» себе кэшбэк самостоятельно. Никаких хитрых схем, просто финансовая грамотность — расплачиваемся везде кредиткой, а свои деньги держим на накопительном счете. Т.к. грейс по карте — очень длинный, до полугода, заработать можно до 3,5% годовых. Ну и какой банк дает такой кэшбэк? :).

Обслуживание — бесплатно в 1-й год, далее 990 ₽ / год. Если применить описанную выше финграмотность — карту очень легко будет сделать бесплатной навсегда.

Что в итоге? Да, целый год без процентов карта «180 дней» не предлагает. Зато по ней всегда доступен льготный период на полгода! И никто из мало-мальски серьёзных конкурентов не даст больше — по рынку сейчас в основном выдают от 100 до 120 дней без %.

Также будет 2 приятных бонуса — бесплатное обслуживание по акции в 1-й год + снятие наличных без комиссии до 50 000 ₽ / мес. Да, «процентики» начисляют приличные, но ставить «минус» высокую ставку за обналичку будет некорректно — ведь сейчас такие такие условия де-факто являются стандартными для кредитных карт в РФ. Как говорится, не мы такие — жизнь такая (с).

English

3.«Халва» (Совкомбанк)

Главная «фишка» — 10 месяцев рассрочки (платно), есть кэшбэк 1-10%.

Льготный период. По «Халве» есть два типа рассрочек — базовая и расширенная до 10 месяцев по подписке «Десятка»:

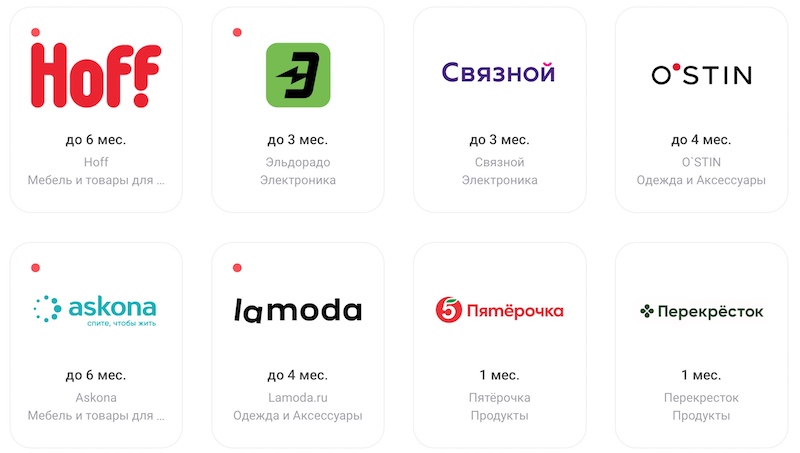

Базовые условия — рассрочка под 0% от 1 до 12 месяцев в 250 000+ магазинах-партнёрах «Халвы». Продолжительность рассрочки каждый магазин определяет самостоятельно.

На практике стоит рассчитывать на 1 месяц рассрочки в продуктовых магазинах (Пятерочка, Перекресток), 3-4 месяца на электронику и одежду, 6 месяцев на мебель:

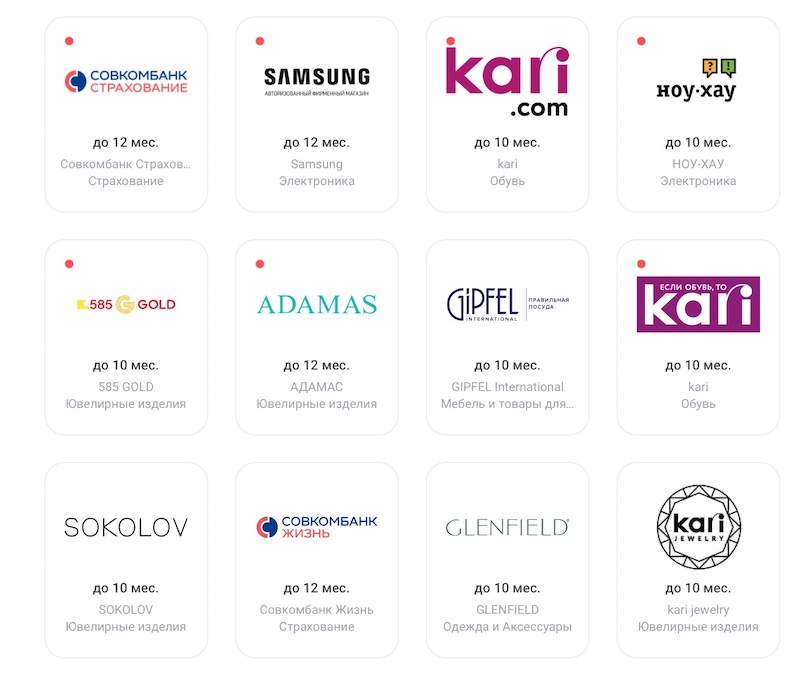

Рассрочка в 10-12 месяцев — в принципе, тоже не миф. Прямо сейчас такие условия дают на технику Samsung, обувь Kari, мебель Gipfel и ювелирные изделия сразу от нескольких популярных брендов:

Принцип работы базовой рассрочки прост:

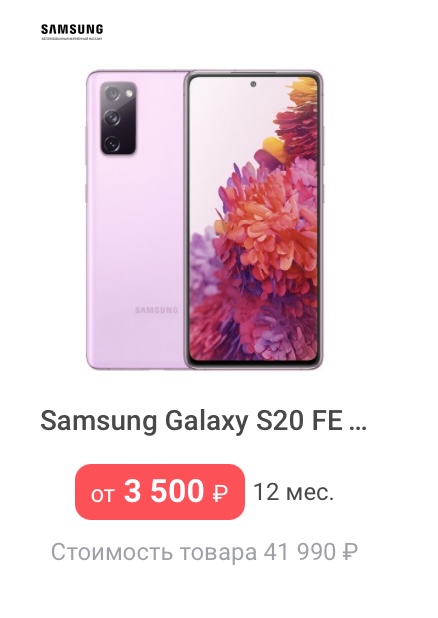

1. Например, вы покупаете смартфон Galaxy S20 FE в Samsung.

2. Раз в Samsung дают рассрочку на 12 месяцев, то его стоимость делится на 12 платежей. Ежемесячный платеж составит 3 500 рублей:

Всё! И никакой переплаты, конечно, не будет.

Расширенная рассрочка по «Халве» представлена подпиской «Десятка». Подключаете её — и получаете гарантированные 10 месяцев рассрочки в любом магазине-партнёре «Халвы», т.е практически во всех популярных магазинах России!

Цена вопроса — бесплатно в 1-й месяц, далее — 299 руб./мес.

Лайфхак по использованию: купите то, что нужно — и, когда операция проведётся по карте, просто отключите «Десятку» в личном кабинете. 299 рублей в следующем месяце с вас уже не спишут, а рассрочка в 10 месяцев — останется. Проверено лично — работает.

Подходит для снятия наличных? Не очень, т.к. при обналичке кредитного лимита взимается комиссия в размере 2,9% + 290 рублей.

Есть возможность получить рассрочку на 3 месяца, чтобы вернуть деньги без процентов — но для этого «Халва» требует подключить и подписку «Десятка», и опцию «Все и везде», а они стоят по 299 рублей в месяц. Т.е. так или иначе за обналичку всё равно придется платить.

Кэшбэк? Да — и его по «Халве» очень много:

- 10% — при покупках на сумму от 50 000 рублей. Есть условие — обязательно должна быть подключена подписка «Десятка»;

- 6% — за покупки от 10 000 рублей;

- 4% — от 5 000 до 9 999 рублей;

- 2% — до 4 999 рублей.

- 1% — при покупках вне партнерской сети (например, в «Магните» или DNS). Есть важное условие — сумма покупки должна быть не меньше 1 000 рублей.

- 1% — при оплате ЖКХ и иных услуг в приложении «Совкомбанка» (раздел «Оплата услуг»).

И никаких «до» — ставки по кэшбэку более чем реальные.

Конечно, просто так столь приличный возврат не дают — придется соблюдать сразу несколько правил:

- Напомним, что такой кэшбэк будет только за покупки в магазинах-партнёрах;

- Выполнять правило «5 х 10» — каждый расчетный период совершать по «Халве» минимум 5 покупок на общую сумму в 10 000 рублей;

- Платить только в магазине на кассе, а не в интернете.

- Кэшбэк начисляется только при оплате своими деньгами.

Вот такие правила. На самом деле, ничего сложного — я тоже пользуюсь «Халвой», и в свое время привык довольно быстро.

Обслуживание — бесплатно и без условий.

Что ещё? По «Халве» есть процент на остаток — 6% годовых.

Что в итоге? Карта «Халва» с подпиской «Десятка» — очень сильный продукт. 10 месяцев рассрочки почти во всех магазинах России, кэшбэк 10% на покупки от 50 000 рублей… где вы видели условия лучше?!

Без «Десятки» карта, в принципе, тоже смотрится неплохо — будет рассрочка в популярных магазинах на 3-4 месяца, кэшбэк 2-6% и бесплатное обслуживание.

Без минусов, конечно, тоже не обошлось:

- Если не подключена «Десятка», не будет единого срока рассрочки — у каждого магазина он свой. С кредитками, где грейс-период всегда один и тот же, проще планировать расходы;

- Много правил — не подойдет недисциплинированным пользователям;

- Нет бесплатного снятия наличных с кредитного лимита;

- В некоторых магазинах — у меня такое было в аптеке «Аист» — отказываются и принимать платеж по «Халве», и давать скидку, придется выбрать что-то одно;

- Наконец, не всем понравится вносить каждый месяц довольно большой платеж, а не крошечную»минималку», как по кредитной карте.

«Какую из них лучше взять?»

У каждой карты есть свои сильные стороны:

- «Целый год без %» — это рассрочка на покупки длиной в 365 дней! Да, есть нюанс — такая рассрочка будет только на покупки в первые 30 дней. Но год без процентов у вас все равно никто не отберет — так что можно купить что-то дорогое, а рассчитываться — не спеша и с комфортом. Хороших опций «на постоянку» тоже хватает — здесь есть рефинансирование карт в других банках сроком на 100 дней, бесплатное снятие наличных до 50 000 ₽ / мес., кэшбэк 5% и бесплатное обслуживание навсегда. Подробнее…

- «180 дней» — по ней предлагается повышенный грейс-период в 180 дней без %. Бонусом будет бесплатное обслуживание в 1-й год. Подробнее…

- Наконец, «Халва» с подпиской «Десятка» — это 10 месяцев рассрочки почти во всех популярных магазинах России и кэшбэк от 1 до 10%. Подробнее…

English

Визуальное сравнение:

"Целый год без %

- Главная "фишка": рассрочка до 365 дней на покупки + до 100 дней на рефинансирование;

- Бесплатное снятие наличных - до 50 000 ₽ / мес. в рассрочку на срок до 60 дней без ;

- Кэшбэк до 100% / 5% в 3 категориях / 1% на все остальные покупки;

- Бесплатная доставка + бесплатное обслуживание в 1-й год;

"Халва (Совкомбанк)

- Рассрочка 1-12 мес. в 200 000+ магазинах-партнёрах. Длительность рассрочки зависит от конкретного магазина;

- Опция "Десятка" - рассрочка 10 месяцев на всё в магазинах-партнёрах. Цена - 1-й месяц бесплатно, далее 299 руб./мес.;

- Кэшбэк 1-10%;

- Бесплатное обслуживание.

"180 дней"

- Рассрочка до 180 дней на все покупки - навсегда;

- Честный грейс - каждый 3-й месяц вы ОПЯТЬ получаете до 180 дней без % на новые покупки;

- Снятие наличных - до 50 000 ₽ / мес. без комиссии;

- Обслуживание - бесплатно

Ничего не понравилось? Держите ещё 3 варианта:

3.»Карта возможностей» (ВТБ)

Главная «фишка» — условия по акции, льготный период до 110 дней без процентов, есть кэшбэк.

Льготный период: до 110 дней без процентов.

Грейс всегда начинается с 1-го числа месяца. Это не всегда удобно — если захотите получить все 110 дней, придется подстраиваться.

Есть минимальный платёж — здесь он составляет 3% от суммы задолженности. Вносится один раз в месяц.

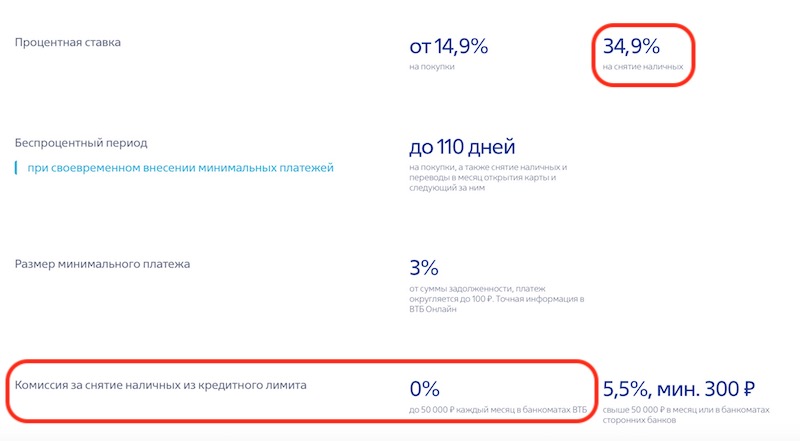

Подходит для снятия наличных? Нет.

На официальной странице карты ВТБ пишет, что по «Карте возможностей» можно снимать по 50 000 рублей в месяц без комиссии. Но на той же странице чётко указано, что льготный период на такую операцию не распространяется — с 1-го дня начисляются 34,9% годовых:

Этот нюанс — комиссии за снятие наличных нет, а вот проценты начисляют — знают и понимают далеко не все держатели карты. В результате пользователи часто жалуются на то, прилетевшую «неизвестно откуда» комиссию за обналичку. Но ничего странного здесь нет — просто ВТБ очень хитро всё сделал.

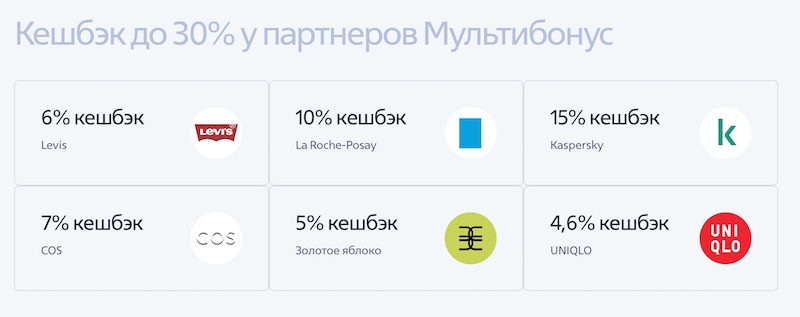

Кэшбэк? Сейчас по карте как раз проходит акция — cashback 10% на все покупки. Правда, есть два условия. Во-первых, такой возврат будет только в первые 30 дней с момента оформления. Во-вторых, заработать получится максимум 2 000 рублей.

Что будет, когда акция закончится? За 590 рублей в год можно подключить опцию «Кэшбэк». По ней положены 1,5% на все покупки. Заработать за месяц можно 1 125 рублей. Т.е. тратить по карте более 75 тысяч рублей в месяц бессмысленно.

Также обещан кэшбэк до 30% у партнеров:

Обслуживание? Бесплатно — навсегда и без условий.

Что в итоге? Сильных сторон у «Карты возможностей» не так много:

- Чуть увеличенный — до 110 дней — льготный период на покупки,

- Бесплатное обслуживание — но карты-конкуренты или тоже бесплатны, или стоят символических денег.

Если эти параметры вам важны — к «пластику» от ВТБ стоит присмотреться поподробнее.

А вот для снятия наличных карта не подойдет — ВТБ не возьмет с вас комиссию за обналичку до 50 000 руб./мес., зато сразу же начнет начислять 34,9% годовых. Отдельный минус в карму банк получает за «хитрую» подачу информации об этом — в сети полно жалоб на «непонятные» комиссии за обналичку кредитного лимита. Некрасиво как-то получается!

Не удивил и кэшбэк. 10% на практике — это максимум 2 тысячи рублей «заработка», а платить за почти 600 рублей в год за 1,5% нет смысла, т.к. на рынке хватает и бесплатных дебетовых карт с кэшбэком 1,5-2%.

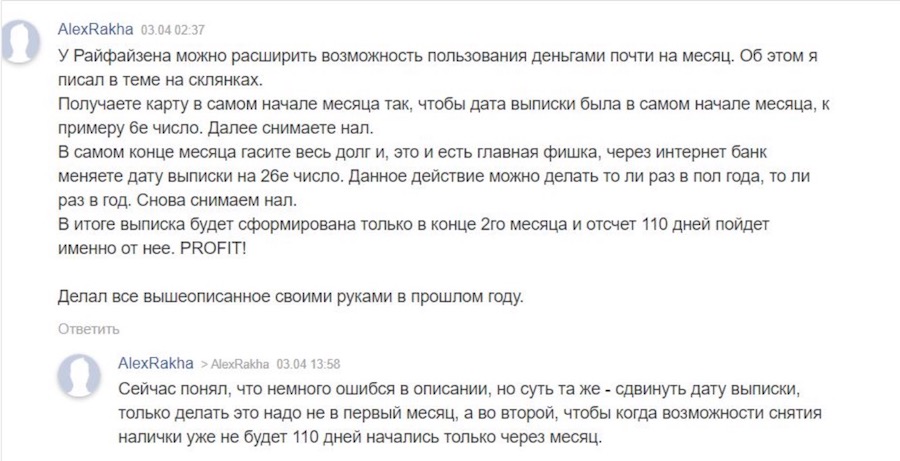

4.»110 дней без %» (Райффайзенбанк)

Главная «фишка» — грейс до 110 дней без %, подходит для снятия «кредитных» денег с лимита.

Льготный период: до 110 дней без процентов. В принципе, при желании один раз его можно искусственно продлить и до 140:

Подходит для снятия наличных? Да. В месяц оформления карты и в следующий за ним месяц разрешается обналичивать без комиссий и процентов сразу весь кредитный лимит. Сделать это сразу не получится — по правилам банка, в первый день можно снять максимум 60% денег. Через два месяца появляется лимит на снятие — без комиссий и процентов разрешат до 50 000 руб./ мес.

Получается, что у карты «100 дней без %» условия лучше — по ней можно забирать весь кредитный лимит в течение года, а не двух месяцев.

Кэшбэк? На постоянной основе — нет. Иногда банк предлагает акционный к. для новых клиентов.

Обслуживание. Как повезет. Иногда «Райф» раздает свою кредитку бесплатно, а иногда действуют такие правила — если тратить по ней 8 000 рублей в месяц, то бесплатно, если нет — то 150 руб./мес.

Что ещё? Карту «110 дней» труднее получить, чем большинство других кредиток — у банка действует очень консервативный скоринг (проверка клиентов). Так что подавать заявку есть смысл только с очень хорошей кредитной историей.

Что в итоге? Нюансов у карты «110 дней» хватает:

- Сложнее получить из-за строгих требований к заемщикам;

- Льготный период лучше, но всего на 10 дней;

- Условия по выдаче наличных хорошие, но не лучшие на рынке;

- Обслуживание может оказаться платным.

Нет, карта получилась неплохая — грейс-период в 110 дней, подходит для обналички. Но по-настоящему весомых преимуществ в сравнении с той же «100 дней без %» у неё нет.

Оформлять эту кредитку стоит, только если ни одна другая карточка из нашего обзора вам не понравилась или вы — зарплатный клиент «Райфа» с близкой к идеалу КИ.

5. Тинькофф Платинум

Льготный период. Здесь их не один, а сразу три:

- до 55 дней без процентов на все покупки;

- до 12 месяцев на покупки в рассрочку через магазины-партнеры;

- до 120 дней на погашение кредитов и кредитных карт от других банков.

Грейс-период на обычные покупки в магазинах начинается в дату выписки и длится всего 55 дней. В 2022 году это, конечно, ОЧЕНЬ скромно. Такие условия подойдут, только если кредитка используется для небольших покупок — отдавать-то придется уже в следующем месяце.

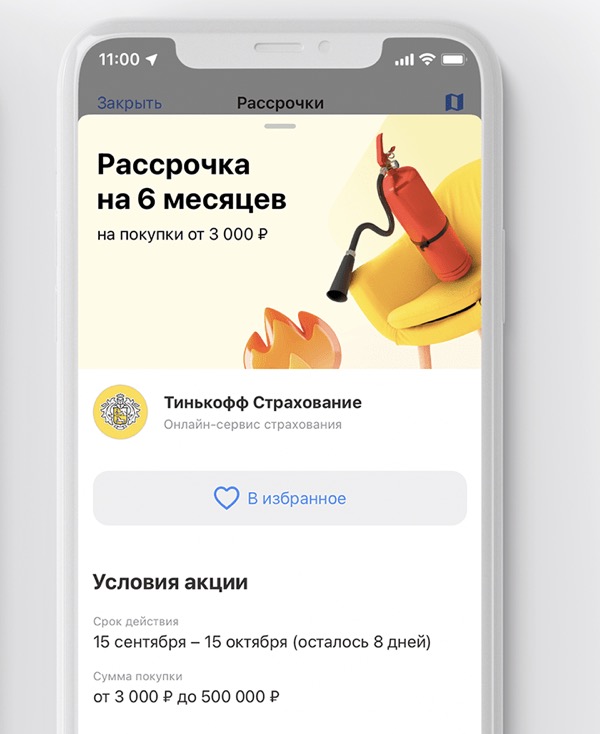

По поводу «до 12 месяцев рассрочки» в магазинах-партнерах — как вы понимаете, на практике получить такие условия практически нереально. Длительность рассрочки зависит от конкретного магазина — а они редко дают больше 3-4 месяцев. Не подает пример и сам «Тинькофф-Банк» — например, на свои услуги страхования он предлагает всего 6 месяцев рассрочки:

Ещё по «Платинуму» действует довольно необычная «Рассрочка по кнопке«.

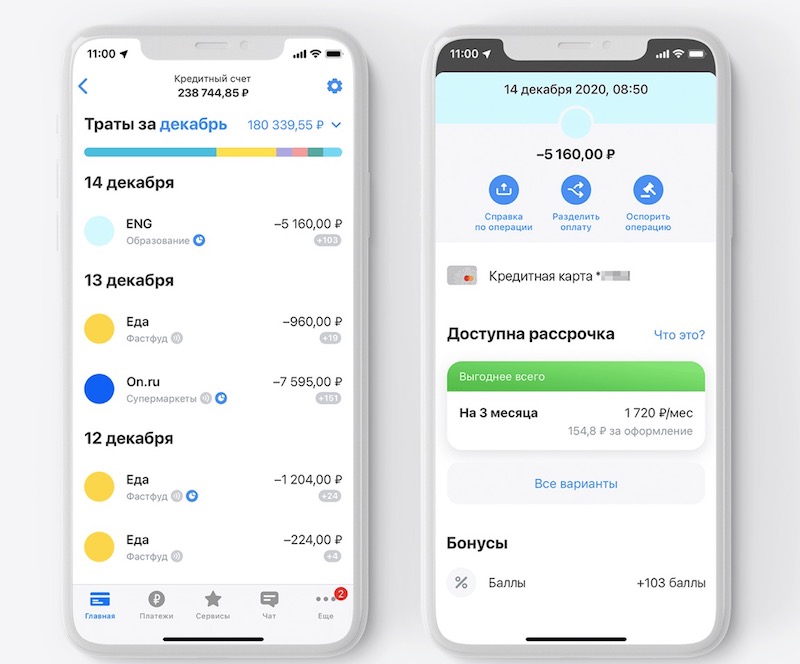

В чем суть? Если вы уже что-то купили — можно разделить эту сумму на несколько платежей… за отдельную плату, конечно. Например, за товар ценой 5 160 рублей попросят 154,8 ₽ комиссии. Если вы осознали, что поторопились и потратили единовременно больше, чем стоило — в принципе, вполне себе вариант:

Наконец, есть услуга «Перевод баланса«. Работает всё так: один раз в год вы делаете заявку, а сотрудник «Тинькофф» (и только он!) переводит часть или весь кредитный лимит с вашего «Платинума» на ваш автокредит, кредит наличными или кред. карту в банке-конкуренте. На то, чтобы вернуть долг, даётся до 120 дней.

Выгода заключается в том, чтобы закрыть или частично погасить этот кредитный продукт — и сэкономить на процентах. Но можно и просто перевести кредитный лимит с «Тинькофф Платинум» на другую свою кредитку, а потом их потратить по своему усмотрению.

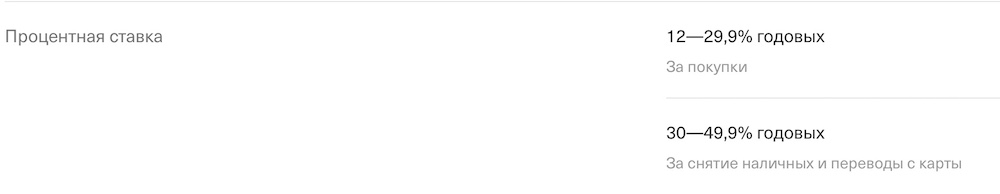

Подходит для снятия наличных? Категорически нет — за снятие наличных с 1-го дня начисляется комиссия 2,9% от суммы + 290 рублей. А ещё начинают «капать» проценты — от 30 до 49,9% годовых (точная ставка определяется для каждого клиента индивидуально). Лучше поискать для этих целей другую карту:

Кэшбэк? Есть — действует бонусная программа «Браво»:

- 1% за все покупки бонусными рублями;

- От 3 до 30% по спецпредложениям банка.

Есть неприятная особенность — бонусы округляются кратно 100 рублям и в невыгодную для клиента сторону. Например, если купить что-то по «Платинуму» на 299 рублей, то бонусов начислят 2, а не 3.

Кроме того, возможность потратить бонусы ограничена — они идут только на компенсацию трат в кафе и ж/д билеты. А компенсировать разрешается только покупки за последние 90 дней.

Единственный плюс — бонусы по «Платинуму» живут не 1 год, как у большинства конкурентов, а целых 3.

Обслуживание: платное, 590 рублей в год. Правда, «Тинькофф» несколько раз в год устраивает акции а-ля «оформи карту до такой-то даты — и получишь бесплатное обслуживание навсегда». Как вариант — если карта уже оформлена, за несколько дней до окончания 1-го года напишите в чат, что «Платинум» вас не устроил, и вы уходите к конкурентам. Бесплатное обслуживание практически гарантировано :).

Что ещё? Конечно, «Платинум» — это среди прочего и пригласительный билет в экосистему «Тинькофф-Банка», где есть множество других интересных услуг — например, дешевая мобильная связь, ОСАГО, инвестиции, сервис для покупки авиа- и ж/д билетов, обслуживание для бизнеса и т.д.

И, конечно, традиционно для «Тинькофф», очень качественный сервис.

Что в итоге: «Тинькофф Платинум» интересен 1 раз в год — когда банк готов дать вам хороший льготный период на 120 дней. А в остальном… Рассрочка «до 12 месяцев» — не впечатлила, для таких операций лучше оформить карту «Халва» (подробнее см. ниже). А 55 дней грейса на покупки в 2022 году — это очень мало.

Карту стоит оформлять только: 1. Тем, у кого ещё не было кредитной карты (в т.ч. молодым заемщикам от 18 до 21 года); 2. Клиентам с испорченной кредитной историей.