Оглавление

Условия по новой кредитной карте от «СБЕРа» — на первый взгляд, очень интересные:

Но так ли всё хорошо на самом деле? Все мы знаем — нередко бывают нюансы, которые меняют всё.

Так что — давайте проверим все обещания банка.

В статье:

- Изучаем условия по карте;

- Читаем отзывы;

- Сравниваем с конкурентами (спойлер — там есть на что посмотреть).

Льготный период — «честные» ли здесь 120 дней без процентов?

Грейс-период по кредитке — первое место, где всегда ищешь подвох. Что-то нам приготовил любимый «Сбер» :).

Параметры льготного периода:

| Сколько: | до 120 дней |

| Когда начинается: | с 1-го дня месяца |

| Расчетный период: | 1 месяц |

| Платёжный период: | 3 месяца |

| Тип грейса: | «честный» |

Как всё работает?

Инфографика с примером от «Сбера»:

Отсчёт льготного периода по кредитной «СберКарте» всегда начинается с 1-го числа каждого месяца. В нашем примере это — 1 декабря.

Месяц даётся на покупки и оплату услуг (например, ЖКХ — что, кстати, и сегодня редкость). Ещё три месяца — на возврат денег за то, что купили в сентябре. Например, в декабре покупаем — а отдать долг нужно будет до конца марта.

Очевидный плюс кредитной «СберКарты» — то, что льготный период (ЛП) каждый месяц ЛП начинается заново. Что, конечно, более чем удобно. Пример:

1 декабря вы купили новый смартфон за 30 000 рублей. 30 марта неожиданно сломался холодильник — пришлось купить новый за 30 000 рублей. Когда возвращать деньги? За телефон — до 31 марта. За холодильник — через 91 день, т.к. 1 марта начался новый ЛП, и на возврат у вас будет 1 день марта + ещё 3 месяца.

Важно! Чтобы не «вылететь» из льготного периода, нужно вносить минимальный ежемесячный платёж — 3% от суммы задолженности (минимум 150 рублей).

В нашем примере первая «минималка» будет через месяц — в конце января. Вторая — в конце февраля. До конца марта необходимо расплатиться полностью.

Примечание: если дата платежа не устраивает — её можно поменять. Цена вопроса — 300 рублей.

А что у конкурентов? Для сравнения:

- Кредитка «Год без %» предлагает рассрочку 365 дней на всё, что куплено в первые 30 суток.

- По известной карте рассрочки «Халва» можно один раз оформить подписку «Десятка» за 399 рублей — и получить рассрочку сразу на 10 месяцев в 250 000 + магазинах-партнерах. Подробнее…

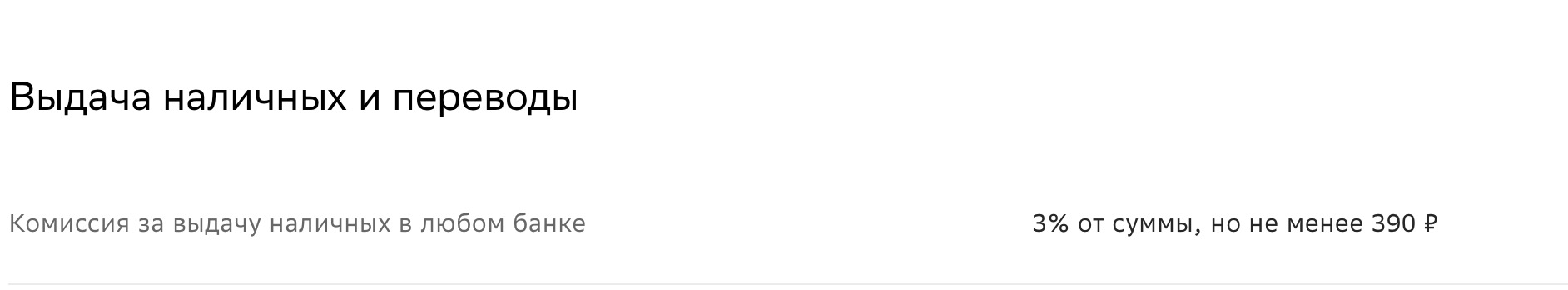

Снятие наличных

В первые 30 дней с кредитной «СберКарты» можно снимать и переводить наличные без комиссии. Начиная с 31-го дня будет 3% от суммы снятия, но не менее 390 рублей:

За сутки можно снять до 500 000 рублей.

Стоит иметь в виду, что проценты на снятые деньги начисляются с 1-го дня:

Насколько дорого снимать наличные при таких условиях? Например, вы оформили «СберКарту» и через пару дней сняли с неё 20 000 рублей. Долг вы вернули через месяц.

Комиссии не будет — т.к. вы снимаете деньги в первые 30 дней.

Проценты: 20 000 х 0,298 (процентная ставка) / 365 дней = 16,33 ₽ / день или 489 ₽ за месяц (из 30 дней).

И недорого (с).

… Но — факт есть факт. Снятие наличных по кредитной «СберКарте» — платное с 1-го дня.

Это минус — есть и кредитки с бесплатным снятием наличных. Например, по карте «Год без процентов» (Альфа-Банк) можно обналичивать до 50 000 ₽ / мес. Комиссии не будет. А если вернуть долг до конца льготного периода, платить % банку за пользование его деньгами не придется. Подробнее…

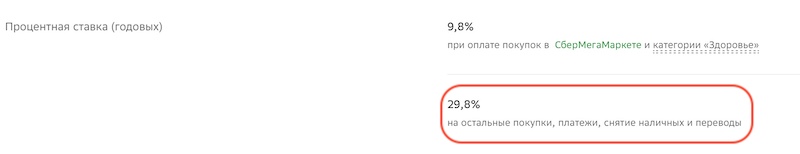

«Кстати о ставках! А что там за «от 9,8%» было»?

Ставка 9,8% — действительно существует! Но действует она не на все покупки, а только в двух случаях:

- Покупки в фирменном онлайн-маркетплейсе и ключевом элементе экосистемы «Сбера» — «МегаМаркет».

- Траты на здоровье. Обратите внимание — стоматология и офтальмология сюда не входят. Ставка 9,8% применяется к тратам в аптеках, на анализы и тесты.

Кэшбэк

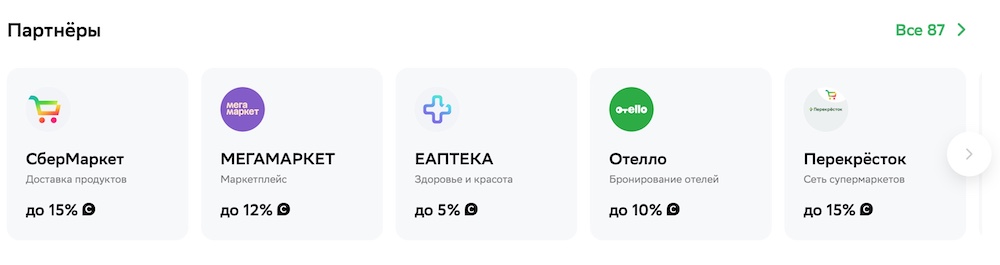

Возвраты дают только за покупки в магазинах-партнёрах — до 30% от стоимости. Прямо сейчас партнерских магазинов 87, популярных брендов хватает — есть и супермаркет, и аптека, и известный маркетплейс «МегаМаркет»:

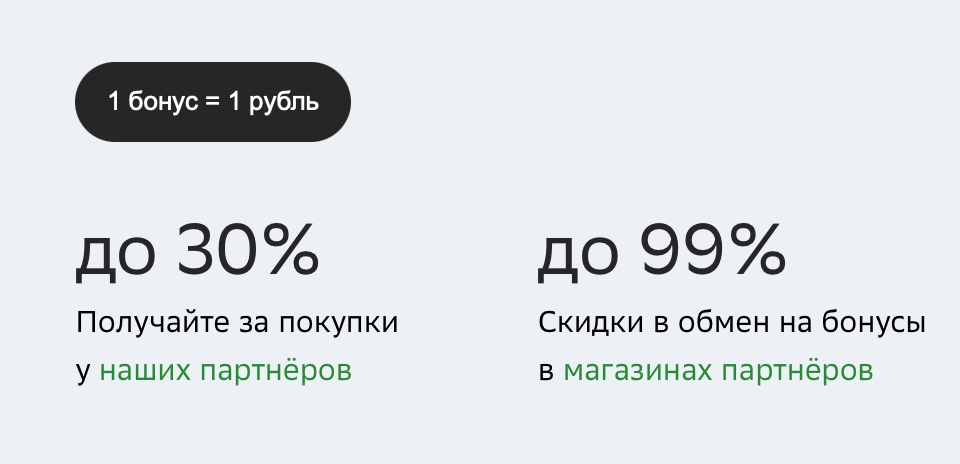

Обменять бонусы на рубли можно в тех же партнерских магазинах — по честному курсу 1 бонус «Сбер Спасибо» = 1 ₽:

Комментарий: Кэшбэк-программа — одно из самых слабых мест «СберКарты». Такие скидки сегодня в состоянии предложить любая дебетовая карта.

Сколько стоит обслуживание?

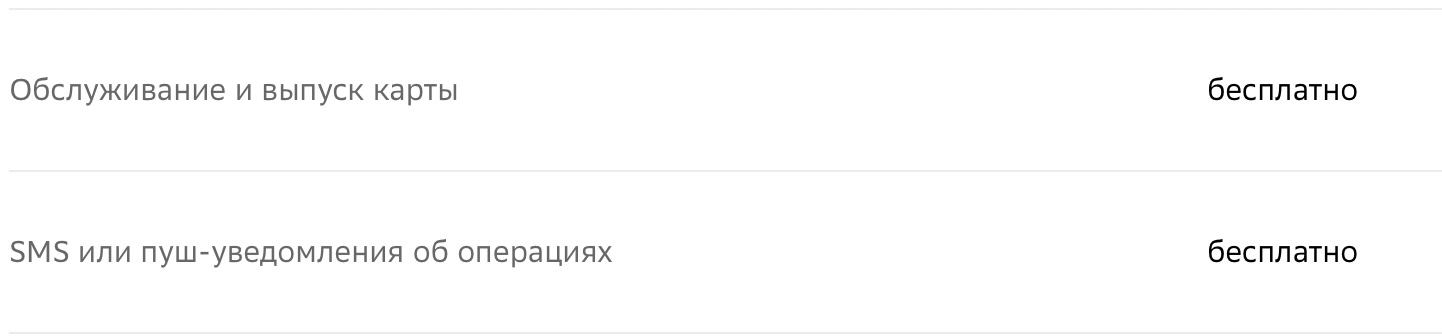

Кредитная «СберКарта»обслуживается бесплатно. Каких-либо дополнительных требований к обороту и тому подобных «подводных камней» здесь нет.

Сравнение с конкурентами

Пожалуй, самый интересный конкурент сейчас — кредитная карта «Год без %».

- На все покупки в первые 30 дней положены 365 дней рассрочки. Когда расплатитесь — просто сдайте старую и оформите «Год без %» еще раз.

- В отличие от «СберКарты», есть бесплатное снятие наличных — до 50 000 ₽ / мес без комиссии и в рассрочку до 60 дней.

- Опять-таки в отличие о кредитки «Сбера», есть кэшбэк — 5% в 3-4 категориях на выбор + до 100% в случайной категории + 1% на остальные покупки.

- Бесплатное обслуживание.

Отзывы

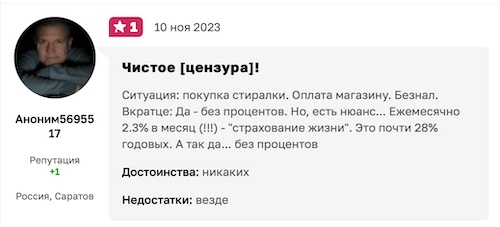

Часто держатели «СберКарты» жалуются на подключение страховки. Надо признать — довольно дорогой. Например, здесь мужчина не отключил услугу при подписании договора и платит 2,3% в месяц (!) за «страхование жизни»:

В этом отзыве коротко перечислены основные минусы «СберКарты». Сложно не согласиться:

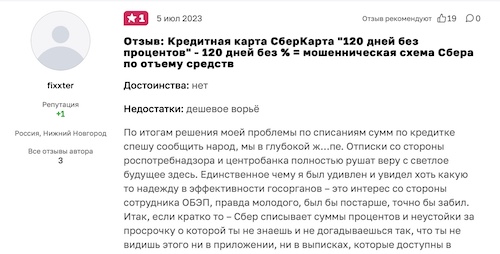

Неприятный нюанс — если по карте допущена просрочка, информацию о списанных процентах и неустойке в приложении или в обычной выписке вы не найдете, деньги будут потихоньку «утекать»:

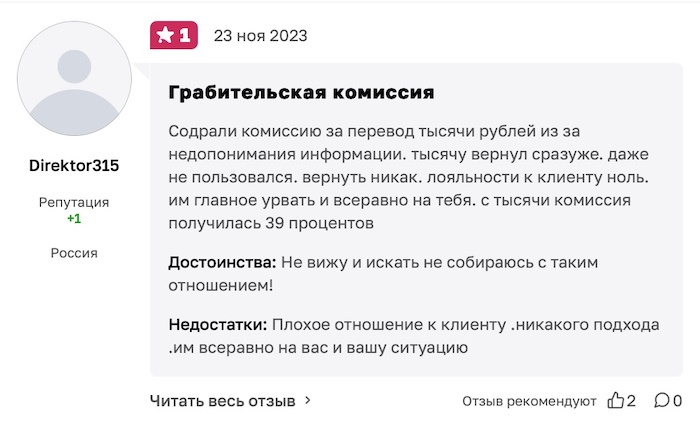

Конечно, не всегда претензии можно признать обоснованными. Например, здесь держатель карты неверно понял некую информацию, сделал перевод — и закономерно получил комиссию, т.к. переводы по карте платные. Почему он считает действия банка «ограблением» — непонятно:

В чём подвох?

Мы нашли 3 подвоха по кредитной «СберКарте»:

- Про «до 120 дней без %» — в реальности рассрочка варьируется от 90 до 120 дней, т.к. начинается она с 1-го числа месяца. Но не все люди покупают 1-го числа всё-всё, что хотели :).

- Платное снятие наличных — тогда как конкуренты предлагают бесплатную «обналичку» до 50 000 рублей в месяц.

- Слабая кэшбэк-программа — нет возврата 1%-5% на повседневные покупки.

Что в итоге?

Кредитная «СберКарта» предложит вам рассрочку на 4 месяца без % с бесплатным обслуживанием. Если больше ничего не требуется — почему бы и нет?.

Но конкуренты не дремлют — тот же «Год без %» от «Альфа-Банка» предложит вам купить всё необходимое в первые 30 дней — и получить рассрочку не на 4, а на 12 месяцев. А через год — сдать старую карту и получить годовую рассрочку ещё раз.

У конкурента есть и другие плюсы — например, бесплатная «обналичка» до 50 000 ₽ / мес., повышенный кэшбэк, рефинансирование своих кредиток в других банках на 100 дней.

Но итоговый выбор, как и всегда — только за вами.

Статьи на тему:

- ТОП-7 лучших кредиток России на все случаи жизни — 2024.

- 365 дней без % от «Альфа-Банка» из рекламы — в чем подвох?

- Какая карта рассрочки — лучшая в 2024 году?

«СберКарта» — требования к заемщику

Возраст. Банк верен себе — новую «СберКарту» выдают начиная с 21 года. Если вам от 18 (раньше не получится нигде) до 20 лет — попытайте счастья в другом банке. Например, тот же «Альфа-Банк» работает с клиентами уже начиная с возраста совершеннолетия.

Гражданство — только РФ.

Регистрация — к счастью, постоянная регистрация в регионе оформления не требуется, подойдет и временная. Отличный вариант для тех, кто учится / работает в другом городе.

Неочевидное требование — не иметь другой кредитки Сбера. Такова политика банка — мы даем нашему клиенту только одну кредитную карту, и всё тут. Т.е. чтобы оформить новую «СберКарту», придется закрыть все старые кредитки в «зеленом» банковском учреждении. И, конечно, по ним не должно быть задолженностей.

Статья на тему: Как выглядит кредитная карта «Сбера» — 7 фото.

Больше полезных новостей - на главной странице блога! Все статьи "Полезнера" в Telegram!